Sie kennen die Kleinunternehmerregelung nicht? Dahinter verbergen sich steuerliche Erleichterungen, die Sie in Anspruch nehmen können, wenn Sie bestimmte Voraussetzungen erfüllen. Der Kleinunternehmer ist nicht mit einem Kleingewerbetreibenden zu verwechseln.

Die Regelungen zur Kleinunternehmerschaft haben nur für die Umsatzsteuer Bedeutung. Dies bedeutet auch, dass die gewählte Rechtsform für eine Besteuerung als Kleinunternehmer unerheblich ist. Erfahren Sie hier, was Sie zur Kleinunternehmerregelung wissen sollten.

Inhalt

Wer ist Kleinunternehmer?

Hat ein Unternehmer den Status „Kleinunternehmer“, profitiert er von bestimmten steuerlichen Erleichterungen, die sich nur auf die Umsatzbesteuerung auswirken. Damit ein Unternehmer diese Vorteile für sich nutzen kann, erfüllt er eine der folgenden beiden Voraussetzungen:

- Der gesamte Jahresumsatz des vorangegangenen Kalenderjahres liegt unter 22.000 Euro.

- Der Gesamtumsatz des laufenden Veranlagungszeitraums wird voraussichtlich unter der Grenze von 50.000 Euro liegen.

Die Besteuerung als Kleinunternehmer nimmt ein Finanzamt nicht automatisch vor. Hat ein Unternehmer die Voraussetzungen erfüllt, stellt er einen Antrag. Dies kann bei der Gründung des Unternehmens oder auch zu einem späteren Zeitpunkt erfolgen.

Ein Kleinunternehmer ist nicht identisch mit einem Kleingewerbetreibenden. Dies ist ein Unternehmer, der von bestimmten handelsrechtlichen Regelungen befreit ist, weil er kein Kaufmann im Sinne des HGB (Handelsgesetzbuch) ist. Zu den Befreiungen zählen z. B. die Eintragung ins Handelsregister und die Buchführungspflicht.

Was ist bei der Anmeldung der Kleinunternehmerregelung zu beachten?

Die Anmeldung, als Kleinunternehmer in der Umsatzsteuer besteuert zu werden, führen Sie mit einem Antrag durch. Diesen Antrag stellen Sie entweder in der Gründungsphase oder während des laufenden Betriebs Ihres Unternehmens.

In der Gründungsphase erhalten Sie von Ihrem Finanzamt den „Fragebogen zur steuerlichen Erfassung“. Hier kennzeichnen Sie durch das Setzen eines Kreuzchens, dass Sie als Kleinunternehmer besteuert werden möchten.

Stellen Sie während des laufenden Betriebs fest, dass Sie die Voraussetzungen für eine Anwendung der Kleinunternehmerregelung erfüllen, reicht ein formloser Antrag aus, den Sie an Ihr Finanzamt richten.

An die Besteuerung als Kleinunternehmer ist der Unternehmer für die nächsten fünf Kalenderjahre gebunden.

Welche Buchhaltungsregeln gelten für einen Kleinunternehmer?

Der Kleinunternehmer ist nicht zum Führen von Büchern oder der Aufstellung einer Bilanz verpflichtet. Ihren steuerpflichtigen Gewinn ermitteln Sie durch Gegenüberstellung der Betriebseinnahmen und der Betriebsausgaben. Hierbei gilt es, bestimmte Grundsätze zu beachten. Diese beziehen sich z. B. auf das Zu- und Abflussprinzip des § 11 EStG (Einkommensteuergesetz). Hiernach dürfen Sie Einnahmen und Ausgaben grundsätzlich erst gewinnwirksam erfassen, wenn Sie das Geld vereinnahmt oder eine Ausgabe getätigt haben.

Wie sieht die Rechnung bei der Kleinunternehmerregelung aus?

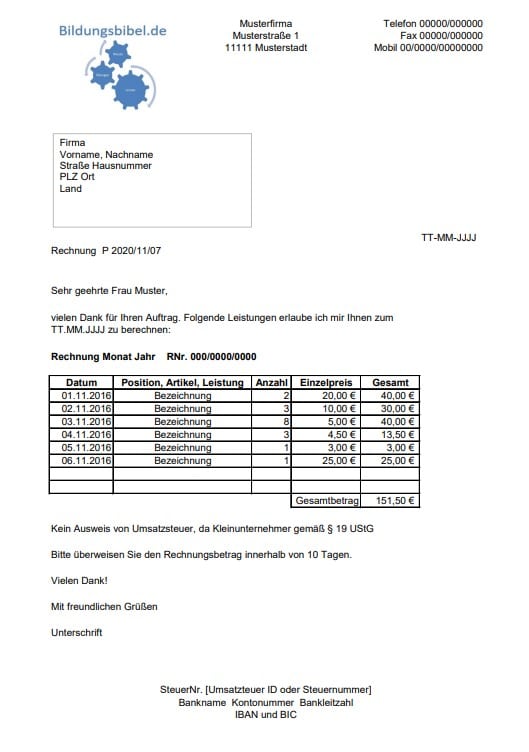

Auch als Kleinunternehmer beachten Sie die Vorschriften des Umsatzsteuerrechts zum Inhalt, der aus einer ordnungsgemäßen Rechnung hervorgehen muss. Die rechtliche Grundlage hierfür liefert § 14 Absatz 4 UStG (Umsatzsteuergesetz).

Für die Besteuerung als Kleinunternehmer gelten allerdings zwei Ausnahmen. Sie weisen in Ihren Rechnungen keine Umsatzsteuer aus und Sie bringen hier einen Hinweis an, mit dem Sie den Rechnungsempfänger auf Ihre Kleinunternehmerschaft hinweisen. Eine Vorlage für die Rechnung der Kleinunternehmerregelung finden Sie im gleichnamigen Beitrag.

Welche Vorteile bringt die Kleinunternehmerregelung?

Die Anwendung der Kleinunternehmerregelung ist mit den folgenden Vorteilen verbunden:

- Ein Kleinunternehmer weist in seinen Rechnungen keine Umsatzsteuer aus. Er kann seine Verkäufe zu einem günstigeren Preis anbieten. Gegenüber dem Rechnungsempfänger muss er auf die Kleinunternehmerschaft hinweisen.

- Zur Abgabe einer regelmäßigen Umsatzsteuer-Voranmeldung ist der Kleinunternehmer nicht verpflichtet. An die jährliche Abgabe der Umsatzsteuererklärung muss er dagegen denken.

- Ein Kleinunternehmer hat einen geringeren bürokratischen Aufwand, weil er nicht zur doppelten Buchführung verpflichtet ist. Er ermittelt seinen Gewinn durch eine Einnahmen-Überschuss-Rechnung (EÜR).

Mit welchem Nachteil ist die Kleinunternehmerregelung verbunden?

Der Nachteil der Kleinunternehmerregelung besteht darin, dass der Unternehmer nach der Mitteilung des Finanzamts über die Kleinunternehmerschaft nicht mehr zum Vorsteuerabzug berechtigt ist. Dies bedeutet, dass ein Kleinunternehmer die ihm in Rechnung gestellte Umsatzsteuer nicht bei seinem Finanzamt als Vorsteuer geltend machen darf.

Die negative Auswirkung der Kleinunternehmerregelung ist für Sie besonders hinderlich, wenn Sie in der Anfangsphase Ihres Unternehmens hohe Investitionen tätigen, die mit Umsatzsteuer belegt sind. Zu diesem Zeitpunkt hält sich die Höhe der Umsatzsteuer, die Sie an das Finanzamt abführen, noch in Grenzen. Verzichten Sie auf die Anwendung der Kleinunternehmerregelung, lassen Sie sich das Vorsteuerguthaben von Ihrem Finanzamt erstatten.

Wann endet die Besteuerung als Kleinunternehmer?

Der Status als Kleinunternehmer endet, wenn Sie eine der beiden folgenden Voraussetzungen erfüllen:

- Ihr Gesamtumsatz lag im vorangegangenen Kalenderjahr über 22.000 Euro oder wird im laufenden Kalenderjahr voraussichtlich die Grenze von 50.000 Euro überschreiten.

- Sie entschließen sich nach Ablauf von fünf Jahren selbst, die Kleinunternehmerschaft zu beenden und wechseln zur Regelbesteuerung.

Der Übergang zur Regelbesteuerung ist für Sie mit Rechten und Pflichten verbunden. So sind Sie z. B. zum Ausweis der gesetzlich geltenden Umsatzsteuer (7 % oder 19 %) verpflichtet und müssen monatlich oder quartalsweise eine Umsatzsteuervoranmeldung bei Ihrem Finanzamt einreichen. Soweit die übrigen Voraussetzungen zum Vorsteuerabzug erfüllt sind, können Sie sich als regelbesteuerter Unternehmer ein Vorsteuerguthaben von Ihrem Finanzamt erstatten lassen.

Sie wollen lernen, wie man die Umsatzsteuer buchen kann, dann besuchen Sie diesen Beitrag.