Der Werteverzehr von Anlagegütern wird in der Betriebswirtschaft und im Steuerrecht durch Abschreibungen erfasst. Diese berücksichtigen den Verlust, der sich aus Abnutzung oder technischem Fortschritt ergibt. Es wird zwischen Anschaffungskosten – dem Kaufpreis und Nebenkosten für ein Gut – und Herstellungskosten – den Kosten für Material und Fertigung – unterschieden.

Abschreibungen in der Bilanzierung und die steuerliche Absetzung für Abnutzung (AfA) unterscheiden sich in ihrer Anwendung. Verschiedene Methoden wie lineare, degressive oder leistungsabhängige Abschreibungen spiegeln den Werteverzehr unterschiedlich wider.

Bei geringwertigen Wirtschaftsgütern (GWG) gelten erleichterte Regeln. Die korrekte Abschreibung nach AfA-Tabelle steuerrechtlich sicherzustellen, erfordert die Kenntnis der allgemeinen Tabelle sowie branchenspezifischer Tabellen. Zur korrekten Berechnung nutzen Unternehmen Formeln, um den Abschreibungsbetrag zu ermitteln und beachten dabei die monatsgenaue Berechnung.

Inhalt

Abschreibung oder Werteverzehr

Die Abschreibung ist ein anteiliger Werteverzehr, also Aufwand, welcher den Gewinn eines Unternehmens schmälert. Grundsätzlich wird in die degressive sowie lineare Abschreibung unterschieden. Derzeit ist steuerrechtlich nur noch die lineare Methode über die Nutzungsdauer eines Anlagegutes möglich. Die Basis zur Berechnung der Abschreibung sind die Anschaffungskosten bzw. die Herstellkosten eines Anlagegutes. Somit gibt es folgende wirtschaftliche Güter die zum abnutzbaren Anlagevermögen gezählt werden:

- Geschäfts- und Firmenwerte

- Gebäude

- Maschinelle Anlagen

- Betriebsausstattung sowie Geschäftsausstattung

Anschaffungskosten

Die Anschaffungskosten sind Aufwendungen, welche bezahlt wurden, um den Gegenstand anzuschaffen und den gleichen auch in einen Zustand der Betriebsbereitschaft zu versetzen. Das heißt, dass zu einer Maschine alle entstehenden Kosten zählen bis man mit der Maschine arbeitet. Wichtig dabei ist, dass die Aufwendungen dem Anlagegut nachweislich zugeordnet werden können.

Herstellungskosten

Die Herstellungskosten sind definiert als Verbrauch von Gütern und Dienstleistungen, welche in Anspruch genommen wurden, um ein Anlagegut herzustellen bzw. zu erweitern sowie auch zu verbessern.

Unterschied zwischen AfA und Abschreibung

In der Tat werden die Begriffe AfA und Abschreibung oft synonym verwendet, sie haben jedoch unterschiedliche Bedeutungen und Anwendungskontexte, insbesondere im deutschen Steuer- und Handelsrecht.

- Absetzung für Abnutzung (AfA): Die „Absetzung für Abnutzung“, abgekürzt AfA, ist ein steuerrechtlicher Terminus und steht für die steuerliche Berücksichtigung des Werteverzehrs von Wirtschaftsgütern des Anlagevermögens. Ziel der AfA ist es, die Anschaffungs- oder Herstellungskosten für abnutzbare Anlagegüter über die Dauer ihrer betriebsgewöhnlichen Nutzungsdauer zu verteilen und so den Gewinn und die daraus resultierende Steuerlast des Unternehmens zu reduzieren. Die Höhe und Methodik der AfA richtet sich nach steuerrechtlichen Vorgaben und Abschreibungstabellen, die das Bundesfinanzministerium herausgibt.

- Abschreibung: Der Begriff Abschreibung hingegen wird hauptsächlich im Kontext des Handelsrechts und in der finanziellen Rechnungslegung gebraucht. Er bezieht sich auf den betriebswirtschaftlichen Vorgang, durch den die Wertminderung von Anlagegütern im Rechnungswesen abgebildet wird. Abschreibungen werden auf der Grundlage von handelsrechtlichen Bilanzierungs- und Bewertungsvorschriften vorgenommen und dienen dazu, die Kosten von Vermögensgegenständen auf die Jahre ihrer Nutzung zu verteilen. Sie finden ihren Niederschlag in der Bilanz und der Gewinn- und Verlustrechnung eines Unternehmens.

Ein wesentlicher Unterschied zwischen AfA und Abschreibung besteht darin, dass Handels- und Steuerrecht unterschiedliche Zielsetzungen und Anforderungen haben können. So kann es insbesondere bei der Wahl der Abschreibungsmethode oder bei der Bewertung von wirtschaftlichen versus technischen Nutzungsdauern Differenzen geben. In der Regel steht im Handelsrecht der Grundsatz der Vorsicht im Vordergrund, während im Steuerrecht gesetzlich definierte Abschreibungsmodalitäten anzuwenden sind.

Es ist auch möglich, dass infolge dieser unterschiedlichen Regelungen die Höhe der Abschreibungen im Handels- und im Steuerrecht differiert. Dies kann zu unterschiedlichen Wertansätzen in der Handels- und der Steuerbilanz führen, was als Bilanzierungsdifferenz bezeichnet wird. Um diese Differenzen auszugleichen, kann es zum Ansatz von latenten Steuern kommen.

In der Praxis wird der Begriff Abschreibung oft als allgemeiner Oberbegriff für die buchhalterische Erfassung des Werteverzehrs verwendet, während AfA explizit die steuerliche Absetzung kennzeichnet.

Ursachen für die Abschreibung

Die Notwendigkeit der Abschreibung von Anlagegütern ergibt sich aus verschiedenen Ursachen, die sowohl technischer als auch wirtschaftlicher Natur sein können. Diese Ursachen repräsentieren den Werteverzehr, den ein Anlagegegenstand über seine Nutzungsdauer erfährt und der im Rechnungswesen durch Abschreibungen abgebildet wird.

Technische Ursachen

- Verschleiß durch Gebrauch: Dies ist die häufigste technische Ursache für die Abschreibung. Mit zunehmender Nutzung eines Anlagegutes, wie beispielsweise einer Maschine oder eines Fahrzeugs, unterliegt es einem natürlichen Verschleiß, was seine Funktionsfähigkeit und seinen Wert mindert.

- Substanzverringerung: Bei Rohstoffen oder Abbauwirtschaftsgütern wie Bergwerken oder Steinbrüchen findet eine Abschreibung aufgrund der Substanzverringerung bei der Förderung statt.

- Verfall und Korrosion: Güter, die längere Zeit nicht benutzt werden, können korrodieren oder anderweitig verfallen. Beispielsweise kann bei nicht benutzten Maschinen oder nicht instand gehaltenen Gebäuden Rost oder Verwitterung auftreten.

- Katastrophenverschleiß: Schäden durch unvorhersehbare Ereignisse wie Brände, Hochwasser oder Unfälle führen zu plötzlichen und außergewöhnlichen Wertminderungen, die durch außerplanmäßige Abschreibungen berücksichtigt werden müssen.

Wirtschaftliche Ursachen

- Technologischer Fortschritt: Die schnelle Entwicklung neuer Technologien kann dazu führen, dass Anlagegüter schon vor dem Ende ihrer technischen Lebensdauer veraltet sind und durch leistungsfähigere Nachfolgemodelle ersetzt werden sollten.

- Verfall des Marktwertes: Manchmal verlieren Anlagegüter aus verschiedenen Gründen wie Überangebot oder Nachfrageverschiebung schneller an Wert, als es durch ihre technische Abnutzung bedingt wäre.

- Rechtliche und wirtschaftspolitische Veränderungen: Neue Gesetze, Vorschriften oder wirtschaftspolitische Entwicklungen können dazu führen, dass Anlagegüter nicht mehr genutzt werden dürfen oder unwirtschaftlich werden.

- Änderungen in der Marktnachfrage: Eine Verschiebung des Bedarfs auf dem Markt kann dazu führen, dass bestimmte Produkte oder das dafür notwendige Produktionsvermögen an Wert verlieren.

In all diesen Fällen spiegeln Abschreibungen den verringerten Wert der Anlagegüter in der Bilanz wider und senken die steuerliche Bemessungsgrundlage. Es ist wichtig, die Art der Abschreibung genau auf die Ursache der Wertminderung abzustimmen, um ein realistisches Bild der finanziellen Lage des Unternehmens zu präsentieren. Zusätzlich zu den regulären planmäßigen können daher außerplanmäßige Abschreibungen notwendig werden, um außergewöhnliche Wertverluste korrekt zu buchen.

Abschreibungsmethoden

Grundsätzlich werden die lineare, die degressive sowie die Leistungsabschreibung unterschieden. Hier finden Sie kurz die unterschiedlichen Merkmale dieser Methoden.

Lineare Abschreibung

Die lineare Abschreibung ist eine Methode zur Berechnung des Werteverzehrs eines abnutzbaren Anlagegutes über dessen betriebsgewöhnliche Nutzungsdauer. Dieses Verfahren zeichnet sich dadurch aus, dass es von einem gleichbleibenden Nutzungs- und Verschleißverlauf des Anlagegutes ausgeht und die Kosten dementsprechend gleichmäßig auf die einzelnen Jahre der Nutzungsdauer verteilt.

Steuerrechtlich ist die lineare Abschreibung in Deutschland gemäß § 7 Abs. 1 des Einkommensteuergesetzes (EStG) die Standardmethode der Abschreibung für abnutzbare Wirtschaftsgüter des Anlagevermögens. Geschäfts- oder Firmenwerte sind gemäß § 7 Abs. 1 Satz 3 EStG ebenfalls linear abzuschreiben.

Bei der linearen Abschreibung werden die Anschaffungs- oder Herstellungskosten des Anlagegutes durch die Zahl der Jahre der betriebsgewöhnlichen Nutzungsdauer geteilt. Die betriebsgewöhnliche Nutzungsdauer kann dabei der AfA-Tabelle entnommen werden, die vom Bundesfinanzministerium herausgegeben wird und für unterschiedliche Wirtschaftsgüter entsprechende Nutzungsdauern vorschlägt.

Die so errechneten Abschreibungsbeträge werden jährlich als Aufwand in der Gewinn- und Verlustrechnung (GuV) erfasst und mindern somit den steuerpflichtigen Gewinn des Unternehmens. Dies hat den Vorteil, dass die Anschaffungs- oder Herstellungskosten nicht sofort im Jahr des Kaufes das Ergebnis belasten, sondern die Aufwände über die Nutzungsdauer verteilt und dadurch die liquiden Mittel des Unternehmens geschont werden.

Ein Beispiel: Ein Anlagegut mit Anschaffungskosten von 10.000 Euro und einer betriebsgewöhnlichen Nutzungsdauer von 10 Jahren wird jährlich mit 1.000 Euro (10.000 Euro / 10 Jahre) linear abgeschrieben. Dieser Betrag wird jedes Jahr als Aufwand verbucht, bis das Anlagegut vollständig abgeschrieben ist oder aus dem Betriebsvermögen ausscheidet.

Degressive Abschreibung

Die degressive Abschreibung, auch als geometrisch-degressive oder Buchwertabschreibung bekannt, ist eine Abschreibungsmethode, bei der die Anschaffungs- oder Herstellungskosten eines Anlagegutes nicht gleichmäßig, sondern mit einem festgelegten fallenden Prozentsatz vom jeweiligen Buchwert zu Beginn des Geschäftsjahres abgeschrieben werden.

Dies führt dazu, dass die Abschreibungsbeträge in den ersten Jahren nach der Anschaffung oder Herstellung besonders hoch sind und in den Folgejahren kontinuierlich abnehmen. Beträgt der Abschreibungsprozentsatz beispielsweise 20 %, werden im ersten Jahr 20 % der Anschaffungs- oder Herstellungskosten als Werteverzehr verbucht, im zweiten Jahr 20 % des verbleibenden Restbuchwerts und so weiter.

Ein wesentlicher Vorteil der degressiven Abschreibung besteht darin, dass sie den Abnutzungs- und Wertverlust von Anlagegütern in den ersten Jahren stärker berücksichtigt, als dies bei der linearen Methode der Fall ist. Dadurch können Aufwendungen zu Beginn der Nutzungsdauer schneller geltend gemacht werden, was die Liquidität des Unternehmens positiv beeinflussen und zu einer Steuerersparnis in den frühen Jahren nach der Investition führen kann.

Da die degressive Abschreibung dazu führt, dass der Gewinn, gerade in den ersten Nutzungsperioden, stärker reduziert wird, wird die steuerliche Bemessungsgrundlage in diesen Jahren vermindert. Dies kann sich insbesondere für kapitalintensive Unternehmen als steuerliches Gestaltungsmittel anbieten, um die hohen Anfangsinvestitionen über eine schneller wirkende Variante steuerlich zu kompensieren.

Zu beachten ist, dass die Nutzung der degressiven Abschreibung steuerrechtlichen Regelungen unterworfen ist. In einigen Ländern und Steuersystemen, wie beispielsweise in Deutschland, war diese Methode in der Vergangenheit phasenweise erlaubt oder eingeschränkt, und für bestimmte Wirtschaftsjahre bestehen spezielle Vorschriften. Deshalb ist es wichtig, sich über die aktuellen gesetzlichen Regelungen zu informieren, um die korrekte Anwendung der degressiven Abschreibung in der steuerlichen Praxis sicherzustellen. Mehr über die degressive Abschreibung erfahren.

Leistungsabhängige Abschreibung

Die leistungsabhängige Abschreibung, auch bekannt als nutzungsbedingte Abschreibung, ist eine Form, bei der die Höhe der Absetzung direkt vom Umfang der Nutzung des Anlagegutes abhängig ist. Dieses Verfahren ist besonders sinnvoll für Wirtschaftsgüter, deren Wertverlust stärker von der Intensität der Benutzung als von der Zeitdauer der Nutzung abhängt.

Bei der leistungsabhängigen Abschreibung werden die Anschaffungs- oder Herstellungskosten eines Anlagegutes nicht über die Zeit, sondern auf Basis einer geschätzten Gesamtleistung oder Gesamtnutzung verteilt. So kann beispielsweise bei einem Lkw, der voraussichtlich 400.000 Kilometer im Laufe seiner wirtschaftlichen Lebensdauer zurücklegen kann, die Abschreibung auf die Gesamtfahrleistung bezogen werden.

Die Berechnung erfolgt, indem man die Anschaffungs- oder Herstellungskosten durch die erwartete Gesamtleistung (hier: Gesamtkilometer) des Anlagegutes teilt, um einen Abschreibungssatz pro Leistungseinheit (hier: pro Kilometer) zu ermitteln. Sind die Kosten pro Kilometer ermittelt, wird der jährliche Werteverzehr durch Multiplikation dieses Satzes mit der tatsächlichen Jahresleistung (hier: gefahrene Kilometer im Jahr) berechnet.

Beispiel:

- Anschaffungskosten des Lkws: 80.000 Euro

- Geschätzte Gesamtfahrleistung: 400.000 Kilometer

- Abschreibungssatz: 80.000 Euro / 400.000 Kilometer = 0,20 Euro pro Kilometer

Würde der Lkw in einem Jahr 50.000 Kilometer fahren, so wäre die Abschreibung für dieses Jahr:

- Jahres-Abschreibung: 50.000 Kilometer * 0,20 Euro/Kilometer = 10.000 Euro

Die leistungsabhängige Abschreibung wird in der Regel dort angewendet, wo die Leistung des Anlagegutes gut messbar ist und eine starke Korrelation zwischen Nutzung und Wertminderung besteht. Sie ermöglicht eine realitätsnahe Abbildung der Wertminderung und ist dann von Vorteil, wenn das Nutzungsprofil sehr schwankend ist und dadurch eine zeitabhängige Abschreibung nicht adäquat wäre.

Steuerrechtlich ist die leistungsabhängige Abschreibung in Deutschland gemäß § 7 Abs. 1 Satz 4 des Einkommensteuergesetzes (EStG) zulässig, sofern eine solche Methode den tatsächlichen Verhältnissen im Unternehmen entspricht und eine ordnungsgemäße Dokumentation erbracht wird.

Einige weitere Methoden

Neben der linearen und der degressiven sowie der leistungsabhängigen Abschreibung gibt es tatsächlich noch weitere Abschreibungsmethoden, die unter bestimmten Umständen angewandt werden können. Hier sind zwei weitere Methoden und ihre grundlegenden Prinzipien:

Digitale Abschreibung

Digitale Abschreibung (arithmetisch-degressive Abschreibung): Die digitale oder arithmetisch-degressive Abschreibung ist eine Variante der degressiven Abschreibung, bei der die Abschreibungsbeträge jedes Jahr um einen konstanten Betrag sinken. Im ersten Jahr der Nutzung wird ein Höchstbetrag abgeschrieben. In den darauffolgenden Jahren reduziert sich der Abschreibungsbetrag jeweils um einen festen Betrag, der sich aus der Differenz zwischen dem ersten und dem letzten Abschreibungsbetrag, geteilt durch die Summe der Jahre der Nutzungsdauer, berechnet.

Beispielsweise wird bei einer Nutzungsdauer von 5 Jahren so abgeschrieben: Im ersten Jahr 5/15 der Anschaffungskosten, im zweiten Jahr 4/15, dann 3/15, 2/15 und im letzten Jahr 1/15. Die Summe der einzelnen Brüche (5+4+3+2+1) ergibt die Summe der Nutzungsdauer (hier: 15).

Progressive Abschreibung

Progressive Abschreibung: Die progressive Abschreibung ist das Gegenteil der degressiven Abschreibung und wird nur selten verwendet. Bei dieser Methode steigen die Abschreibungsbeträge im Laufe der Nutzungsdauer an. Die Anwendung dieser Abschreibungsmethode kann sinnvoll sein, wenn davon ausgegangen wird, dass das Anlagegut an Effizienz verliert, die Wartungs- und Reparaturkosten im Laufe der Zeit steigen oder der Umsatz, den das Anlagegut generiert, zunimmt.

Aus steuerrechtlicher Sicht sind diese Methoden in vielen Ländern eingeschränkt oder nicht zulässig. In Deutschland zum Beispiel, war die digitale Abschreibung zeitweise steuerlich anerkannt, ist aber aktuell (Stand 2023) im Einkommensteuergesetz nicht mehr vorgesehen. Die progressive Abschreibung wird steuerlich in der Regel nicht akzeptiert, es sei denn, es gibt besondere wirtschaftliche Gründe, die diese Methode rechtfertigen.

Vor der Anwendung einer Abschreibungsmethode sollten Unternehmen jeweils die aktuell geltenden steuerlichen Regelungen und Vorschriften beachten und bei Bedarf fachkundigen Rat einholen.

Geringwertige Wirtschaftsgüter oder GWG

Geringwertige Wirtschaftsgüter (GWG) sind bewegliche, abnutzbare und selbstständig nutzbare Wirtschaftsgüter des Anlagevermögens, deren Anschaffungs- oder Herstellungskosten einen bestimmten Betrag nicht übersteigen. In Deutschland gibt es dabei klare steuerliche Regelungen, die den Umgang mit GWGs definieren und welche die Unternehmen in ihrer Buchhaltung und beim Jahresabschluss anwenden müssen.

Sofortabschreibung von GWGs: Bis zum steuerlichen Schwellenwert, der bis einschließlich des Jahres 2017 bei 410 Euro (netto) lag und ab 2018 auf 800 Euro (netto) angehoben wurde, können diese Wirtschaftsgüter im Jahr der Anschaffung, Herstellung oder Einlage vollständig als Betriebsausgaben abgeschrieben werden. Dies ist für Unternehmen ein Vorteil, da sie die Investitionskosten sofort steuerlich geltend machen können und nicht über die betriebsgewöhnliche Nutzungsdauer verteilen müssen.

Sammelposten (Pooling): Für Wirtschaftsgüter, die über der Sofortabschreibungsgrenze liegen, besteht jedoch ebenfalls eine Vereinfachungsregelung. Statt jedes GWG einzeln über seine Nutzungsdauer abzuschreiben, können Wirtschaftsgüter, deren Anschaffungs- oder Herstellungskosten mehr als 250 Euro (seit 2018) und bis zu 1.000 Euro betragen, in einen Sammelposten eingestellt werden. Seit 2018 liegt die Obergrenze für die Bildung eines Sammelpostens bei 1.000 Euro, und die Abschreibung erfolgt gleichmäßig über einen Zeitraum von fünf Jahren.

Geplante Änderungen für GWGs: Aktuell können GWGs, die einen Wert von bis zu 800 Euro (netto) aufweisen, im Anschaffungsjahr komplett abgeschrieben werden. Mit der geplanten Anhebung der Grenze auf 1.000 Euro (netto) im Rahmen des Wachstumschancengesetzes würden ab dem Jahr 2024 auch höherwertige Gegenstände sofort als Betriebsausgabe absetzbar sein. Dies würde bedeuten, dass Anschaffungen, die bisher über mehrere Jahre abgeschrieben werden mussten, nun in voller Höhe im Erwerbsjahr steuerlich geltend gemacht werden könnten, was eine schnellere steuerliche Entlastung zur Folge hätte.

Geplante Änderungen für den Sammelposten: Das Wachstumschancengesetz sieht vor, dass die Obergrenze für die Bildung eines Sammelpostens von bisher 1.000 Euro auf 5.000 Euro angehoben wird. Dies bedeutet, dass eine breitere Palette von Anlagegütern zusammengefasst und einheitlich über einen verkürzten Abschreibungszeitraum von drei Jahren statt der bisherigen fünf Jahre abgeschrieben werden kann. Durch diese Änderung würden Unternehmen in die Lage versetzt, ihre Abschreibungen für eine Vielzahl von Wirtschaftsgütern zu beschleunigen. Dies führt zu einer schnelleren Reduzierung des zu versteuernden Gewinns in den ersten drei Jahren nach der Anschaffung, was die Liquidität der Unternehmen positiv beeinflussen kann.

Die steuerlichen Regelungen für geringwertige Wirtschaftsgüter (GWG) finden sich im deutschen Einkommensteuergesetz (EStG). Die relevanten Abschnitte für GWGs sind in § 6 Abs. 2 und § 6 Abs. 2a EStG festgelegt (Stand 2023). Weitere Informationen zum GWG finden Sie hier.

AfA-Tabelle finden

Das Bundesfinanzministerium (BMF) in Deutschland veröffentlicht tatsächlich sogenannte AfA-Tabellen (Absetzung für Abnutzung), die als Richtlinien für die steuerliche Abschreibung von abnutzbaren Anlagegütern dienen. Diese AfA-Tabellen enthalten die betriebsgewöhnliche Nutzungsdauer verschiedener Wirtschaftsgüter und stellen somit eine wichtige Hilfe für die korrekte steuerliche Bewertung dar.

Allgemeine Tabelle

Die AfA-Tabelle für die allgemein verwendbaren Anlagegüter, oft AfA-Tabelle „AV“ (allgemein verwendbar) genannt, enthält die Nutzungsdauer für Anlagegüter, die branchenübergreifend eingesetzt werden. Darin finden sich unter anderem Angaben zur Nutzungsdauer von Büroeinrichtungen, Fahrzeugen oder IT-Hardware.

AfA-Tabelle nach Wirtschaftszweigen

Weiterhin gibt es spezielle AfA-Tabellen nach Wirtschaftszweigen, die branchenspezifische Anlagegüter und ihre jeweiligen Nutzungsdauern auflisten. Diese Tabellen richten sich nach den Bedingungen einzelner Branchen, etwa dem Gastgewerbe, der Landwirtschaft oder der Forstwirtschaft. Die AfA Tabellen nach Wirtschaftszweigen finden Sie hier.

Die AfA-Tabellen sind für die Vorbereitung der Buchführung und für den Jahresabschluss von Unternehmen in Deutschland relevant. Sie helfen bei der Bestimmung, wie Anlagegüter über ihre Lebensdauer hinweg abgeschrieben werden sollen. Die Nutzungsdauer der Güter ist dabei ein ausschlaggebender Faktor für die Berechnung der Abschreibungen, also den Werteverzehr, der für jedes Jahr der Nutzung angesetzt wird.

Da diese Tabellen eine grundlegende Richtschnur darstellen, ist es immer noch möglich, dass sich in Einzelfällen oder durch besondere geschäftliche Gegebenheiten eine abweichende Nutzungsdauer für Anlagegüter ergibt. Deswegen kann es in speziellen Fällen oder bei Unsicherheiten sinnvoll sein, das Gespräch mit Finanzbehörden oder einem Steuerberater zu suchen.

Bitte beachten Sie, dass Informationen sich ändern können und Sie die AfA-Tabellen auf die aktuellste Version überprüfen sollten, bevor Sie diese für Ihre Steuerangelegenheiten verwenden.

Lineare Abschreibung berechnen Beispiel

In folgendem Beispiel lernen Sie die lineare Abschreibung zu berechnen.

Geschäftsfall: Ein PKW kostet in seiner Anschaffung 24.000,00 Euro. Die Nutzungsdauer beträgt 6 Jahre. Berechnen Sie den jährlichen Abschreibungsbetrag sowie den Abschreibungssatz.

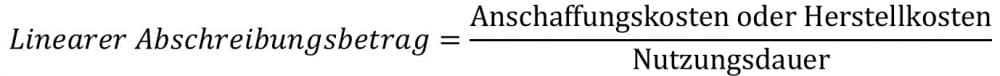

Formel Abschreibungsbetrag

Sie finden hier die Formel für den Abschreibungsbetrag:

- Anschaffungskosten oder Herstellungskosten geteilt durch Nutzungsdauer

Beispiel für den Abschreibungsbetrag zu berechnen

Das Beispiel für den Abschreibungsbetrag:

In diesem Beispiel sind die Anschaffungskosten in Höhe von 24000,00 Euro durch die Nutzungsdauer von 6 Jahren geteilt. So beträgt der jährliche Abschreibungsbetrag 4000,00 Euro.

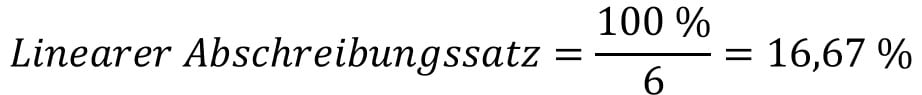

Abschreibungssatz berechnen Formel

Sie finden hier die Formel für den Abschreibungssatz, die folgendermaßen lautet:

- 100 Prozent / Nutzungsdauer

Beispiel und Formel Abschreibungssatz

Sie finden hier ein Beispiel für den Abschreibungssatz:

In diesem Beispiel werden die Anschaffungskosten gleich 100 Prozent gesetzt und durch die Nutzungsdauer von 6 Jahren geteilt. So beträgt der jährliche Abschreibungssatz 16,67 Prozent.

Beachten Sie die monatsgenaue Berechnung!

Die lineare Abschreibung, auch als Absetzung für Abnutzung (AfA) bekannt, ist eine Methode zur gleichmäßigen Verteilung der Anschaffungs- oder Herstellungskosten eines abnutzbaren Anlagegutes über dessen geschätzte Nutzungsdauer. Bei der Berechnung der linearen AfA ist es wichtig, eine monatsgenaue Berücksichtigung vorzunehmen, um eine exakte steuerliche Absetzung zu gewährleisten.

Anlagegut kaufen

Wenn ein Anlagegut erworben wird, beginnt die Abschreibung mit dem Monat der Anschaffung oder Fertigstellung. Für die Abschreibung im Jahr des Zugangs wird die Anzahl der vollen Monate ermittelt, die das Anlagegut im Unternehmen ist, und aufgerundet. Das bedeutet, wenn ein Anlagegut beispielsweise am 15. März angeschafft wird, zählen für das erste Jahr die Monate von März bis Dezember, was zu einer Abschreibung für 10 Monate führt, selbst wenn der März nicht vollständig genutzt wurde.

Anlagegut verkaufen

Verlässt ein Anlagegut vor Ende seiner Nutzungsdauer das Unternehmen, etwa durch Verkauf, Entnahme oder Verschrottung, wird die Abschreibung analog bis zu diesem Zeitpunkt berücksichtigt. In diesem Fall wird bei der Berechnung der Abschreibung für das Jahr des Abgangs die Anzahl der vollständigen Monate, die das Anlagegut im Unternehmen verblieben ist, abgerundet. Wird also ein Anlagegut beispielsweise am 20. Juni verkauft, so erfolgt die Abschreibung lediglich für die Monate Januar bis einschließlich Mai, also für fünf Monate des laufenden Jahres.

Dieses Vorgehen sorgt für den richtigen Ausgleich der Abschreibungen in den Jahren des Zugangs und des Abgangs des Anlagegutes. Die präzise Berechnung nach Monaten ist notwendig, um die steuerliche Belastung korrekt abzubilden und sicherzustellen, dass in jedem Wirtschaftsjahr nur der angemessene Anteil der Anschaffungs- oder Herstellungskosten als Aufwand geltend gemacht wird.

Abschreibung buchen

Da es sich bei der Abschreibung um eine Aufwendung für das Unternehmen handelt, werden diese auf Aufwandskonten gebucht. Wie Sie auf Erfolgskonten buchen lernen Sie in gleichnamigen Beitrag. Die typischen Konten sind:

- Abschreibungen auf Sachanlagen

- Abschreibungen auf Gebäude

- sowie Abschreibungen auf Kfz.

Die zu verwendenden Gegenkonten bei der Buchung der Abschreibungen sind die jeweiligen Bestandskonten, auf denen abgeschrieben wird.

Beispiel

Ein PKW mit einem Anschaffungswert von 24000,00 Euro wird mit einer Nutzungsdauer von 6 Jahren abgeschrieben. Der jährliche Abschreibungsbetrag beträgt 4000,00 Euro.

Buchungssatz

Der Buchungssatz zu obigen Beispiel lautet:

- Abschreibung auf Kfz an PKW 4000,00 Euro

Dadurch wird der Wert auf dem Konto PKW im Haben um 4000,00 Euro gemindert. Die Abnutzung wird im Soll auf dem Konto Abschreibung auf Kfz erfasst.

Buchungssatz für das Gewinn- und Verlustkonto bei der AfA

Das Konto Abschreibungen auf Kfz wird am Jahresende auf dem Konto GuVK Gewinn- und Verlustkonto als Aufwendung erfasst. Der Buchungssatz für das Abschließen des Abschreibungskontos ist:

- Gewinn- und Verlustkonto an Abschreibungen auf Kfz

Natürlich gibt es noch viele weitere Sonderfälle, diese werden später noch behandelt werden.

Mehr zum Thema Buchhaltung lernen können Sie hier.